Блог им. andreihohrin |Новые сделки и новые истории в портфелях PRObonds

- 05 мая 2020, 11:35

- |

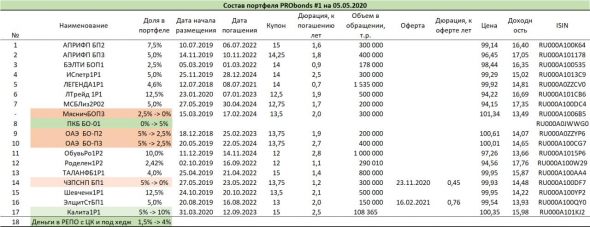

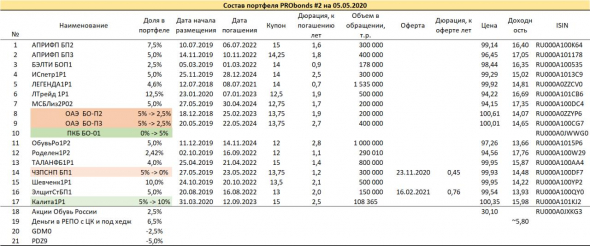

В портфелях PRObonds новые изменения. Неплохо выросли бумаги ТД «Мясничий» и «ОбъединенияАгроЭлита». Их доля будет сокращаться. И в портфели будет добавляться «Первое коллекторское бюро». Плюс в обоих портфелях формируется небольшая денежная подушка под хеджирование, которое может произойти в конце мая или июне. Ну, и пока, фактически, не проводилось увеличение доли «Калиты» за счет вывода из портфеля ЧЗПСН. Ждем комфортных котировок по ЧЗПСН. Ниже 100% от номинала продавать бумагу желания нет, т.к. впереди амортизация 20% выпуска (25 мая), и она пройдет по 100%. И недалек день полного закрытия эпической короткой позиции во фьючерсе на палладий.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Блог им. andreihohrin |Изменения в портфелях PRObonds

- 29 апреля 2020, 12:56

- |

Изменения в портфелях PRObonds. Мы планируем постепенно наращивать в портфелях PRObonds позицию в облигациях Калита 001Р-01, с 5 до 10% от активов. Увеличение будет проводиться за счет вывода из портфелей облигации ЧЗПСН-Профнастил ПАО БО-П01, ориентир цены вывода – 99,5-100% от номинала. Причем частично вывод должен произойти через амортизацию выпуска, которая состоится 25 мая (20% выпуска). ПАО «ЧЗПСН-Профнастил» еще в конце прошлого года зарегистрировало новый облигационный выпуск объемом 500 млн.р. И, по нашей оценке, готово приступить к его размещению в конце весны или летом. Новый выпуск ЧЗПСН планируем ввести в портфели PRObonds.

( Читать дальше )

Блог им. andreihohrin |Состояние портфелей высокодоходных облигаций PRObonds #1 и #2

- 28 апреля 2020, 08:41

- |

( Читать дальше )

Блог им. andreihohrin |Как падали и росли высокодоходные облигации в нашем портфеле

- 24 апреля 2020, 07:50

- |

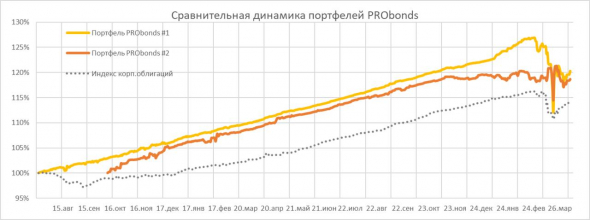

Вчера доходность нашего основного портфеля – PRObonds #1, полностью состоящего из высокодоходных облигаций, превысила 11% годовых. Портфель, наконец-то, вышел в плюс с начала года. Доходность не учитывает налоги, но включает в себя комиссии и строится на реальных ценах сделок. На иллюстрации – изменения цен облигаций, входящих в портфель. Высказывал тезис, что падение цен ВДО слишком резко увеличивает их доходности. И если дефолтные риски не реализуются, доходности затем снижаются энергично. Тезис оправдался.

Должно ускориться размещение облигаций сервисно-логистической компании «Калита» (https://www.probonds.ru/posts/346-vypusk-obligacii-kalita-001r-01-300-mln-r-kupon-15-0.html), которое мы начали 31 марта. Конкуренция с другими именами высокодоходного сегмента становится менее острой, нормальных вариантов с доходностью 16%+ (при цене 100% на первичном рынке доходность Калита 001Р-01 к погашению – 16,1%) – меньше. Вторичный рынок «Калиты» формируется на ценах 100,05-101% от номинала.

( Читать дальше )

Блог им. andreihohrin |"Но почему аборигены съели Кука"? Научное объяснение заменам в портфелях высокодоходных облигаций PRObonds

- 23 апреля 2020, 08:54

- |

За последние 2 дня я и коллеги много раз получили один и тот же вопрос: зачем мы исключили из портфелей PRObonds облигации «ТЕХНО Лизинга» (ТЕХНО Лизинг 001P-01, 150 м.р., купон 13,75%)? И уточняющий: впереди дефолт? Если коротко, то нет.

«ТЕХНО Лизинг» — компания с более чем 10-летней историей, успешно пережившая сложности с недружественным кредитором, имеющая одну из самых больших (наравне с «БЭЛТИ-ГРАНД») долю собственного капитала в балансе и лизинговом портфеле. Единственная лизинговая компания из нашего портфеля, получившая кредитный рейтинг (BB+ от АКРА).

В общем, предубеждений нет. Но вывод облигаций из портфеля вполне осознан. Я оцениваю экономическую обстановку как тяжелую и – главное – как перспективно тяжелую. Соответственно, первая задача для «Иволги» сейчас – задача риск-менеджмента. Чтобы ни одна из бумаг в портфелях PRObonds, простите, не грохнулась. Уже многократно говорил, что инвесторы склонны нерационально оценивать дефолтные риски. Оценки, что «мне компания нравится/не нравится» — это, в большинстве, и начальные, и сразу же финальные оценки розничных держателей облигаций. Однако я считаю, что дефолтные риски компаний, входящих в наши портфели и даже выходящих из них, этим же большинством преувеличены.

( Читать дальше )

Блог им. andreihohrin |Замены в портфелях PRObonds

- 21 апреля 2020, 12:16

- |

( Читать дальше )

Блог им. andreihohrin |Состояние портфелей высокодоходных облигаций PRObonds #1 и #2

- 14 апреля 2020, 08:17

- |

( Читать дальше )

Блог им. andreihohrin |Изменения в портфелях PRObonds: добавляются облигации Калита 001Р-01, увеличивается доля облигаций Шевченко 001P-01, снижается доля облигаций Мясничий БО-П03

- 08 апреля 2020, 07:55

- |

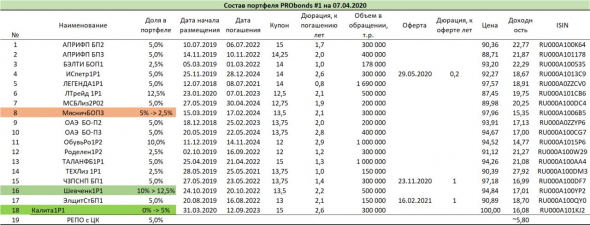

В портфеле #1 добавление выпуска Калита 001Р-01 происходит на 5% от капитала, на свободные деньги. В портфеле #2 добавление тоже на 5% от капитала, но за счет вывода из портфеля облигаций Мясничий БО-П03 (при средней цене вывода не ниже 98,5-99% от номинала).

Помимо вывода из портфеля #2 доля выпуска Мясничий БО-П03 будет уменьшена и в портфеле #1 с 5% до 2,5% за счет увеличения доли АО им. Т.Г. Шевченко 001P-01 с 10% до 12,5%.

( Читать дальше )

Блог им. andreihohrin |Продолжение выходных создает для держателей облигаций новые риски

- 06 апреля 2020, 07:21

- |

( Читать дальше )

Блог им. andreihohrin |Обзор портфелей PRObonds

- 03 апреля 2020, 08:24

- |

Портфели PRObonds продолжает штормить. Актуальные доходности за последние 12 месяцев – 7,6% для портфеля #1, 7,9% для портфеля #2.

Доходности предстоящих 12 месяцев, судя по значениям доходностей до погашения в отдельных облигациях, видимо, окажутся вблизи 20%. Просадка высокодоходного сегмента остается глубокой, проигрывая широкому рынку корпоративного долга. Страхов инвесторов здесь больше, больше и оправданность этих страхов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал